金利タイプや借入期間、住宅ローンをもう一度組むならどうする?経験者の後悔に学ぶ金利タイプの選び方

2025年12月現在、住宅ローン金利は「変動」「固定」ともに上昇傾向にあり、今後もさらに上がる可能性が高まっています。そんな中、実際に住宅ローンを組むユーザーは、どんな理由で、どのくらいの額や期間で選んでいるのでしょうか。株式会社AlbaLinkが「住宅ローンを組んだことがある人472人」を対象に実施したアンケートの結果をもとに、今後住宅ローンを選ぶ際の参考になるポイントを解説します。

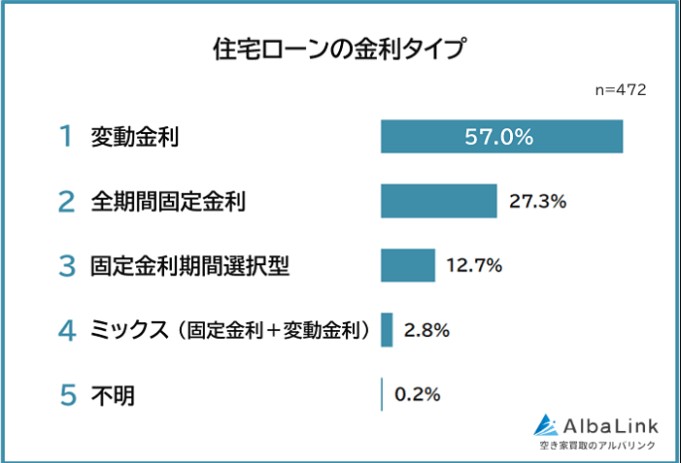

住宅ローン経験者が選んだ金利タイプの第1位は「変動金利」

同調査でまず「住宅ローンの金利タイプ」を聞いたところ、半数を超える57.0%のユーザーが「変動金利」を選択したことが明らかになりました。

画像引用元:【住宅ローン経験者が選んだ金利タイプランキング】472人アンケート調査|株式会社AlbaLink

住宅ローンは借入金額がとても大きいため、ほんの少しの差であっても毎月の返済額や支払い総額に大きな差が出ます。そのため「少しでも低い金利で借りたい」というユーザーの声がこの結果となって表れたようです。

「当時の金利が低く、収入を考えるとなるべく初期の返済額を抑えたかったから(30代・女性)」「固定より変動の金利が低かったので。バブルのような好景気が再び来るとは考えにくく、劇的に金利が上がることはないだろうと思いました(50代以上・女性)」という声が多く聞かれるように、借入当時の金利が選択に大きく影響していることがわかります。

住宅ローンの金利タイプ選びは、賃貸経営における借入戦略にも直結します。物件購入やリフォーム資金をどう調達するかを考える際、同じ視点で検討することが重要です。

27%強の経験者が「全期間固定金利」を選択

では、変動金利以外のタイプはどうでしょうか。住宅金融支援機構のフラット35に代表される「全期間固定金利」を選択したとの回答は全体で2位との27.3%となりました。

将来の金利動向に左右されず、返済額が最後まで変わらない「全期間固定金利」は返済計画が立てやすいことが魅力のひとつ。その分、金利は高めに設定されることが多いタイプです。

「金融機関で固定金利を勧められたからです。自営業で浮き沈みがあるので、毎月の返済金額が決まっていると支出の計画が立てやすく、わかりやすいと思いました(50代以上・女性)」との声のように、安心感をより強く求める人から選ばれやすいタイプが「全期間固定金利」といえます。

12.7%で第3位となったのは「固定金利期間選択型」です。3年、5年、10年など、一定の期間だけ金利を固定できるローンのことで、期間終了後は変動金利に移行、金融機関によっては再び金利を一定期間固定させることも可能となっています。

この期間選択型、例えば子どもの教育費や進学費などが掛かる10年を返済計画の立てやすい固定金利にすることで返済の負担を減らし、その後は臨機応変に…といった柔軟性の高さが強みとなっています。

さらに「銀行から勧められた。全固定だと金利が高いし、変動だと増えるときが不安だったので、間を取った(40代・女性)」といったように、固定と変動の間で迷いがある人の選択肢にもなっているようです。

ただし「固定金利期間選択型」のタイプは、変動金利のいわば救済措置とも言える「5年ルール」と「125%ルール」が適用されないことには、十分注意しておくべきです。

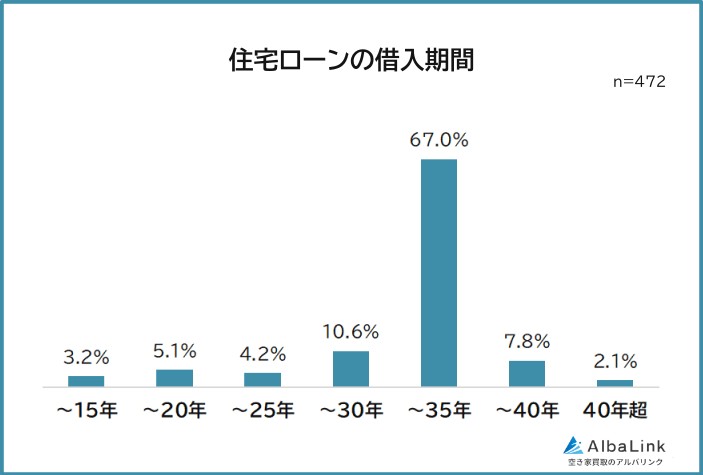

借入期間のボリュームゾーンは「~35年」

画像引用元:【住宅ローン経験者が選んだ金利タイプランキング】472人アンケート調査|株式会社AlbaLink

次は、「借入期間」について見ていきましょう。67.0%の回答を集めたのが「~35年」で、つぎの「~30年」の10.6%に大差をつけた形です。ちなみに平均すると「33.1年」となっています。

返済期間を長めに設定することの理由としては、「たとえ総支払額が多くなっても、月々の返済負担を抑えることで家計に余裕をもたせたい」というユーザーのリスク回避の心理が強く作用しているようです。

返済期間を長めに設定することで月々の負担を抑えるという考え方は、賃貸経営でもキャッシュフローを安定させるための基本戦略です。長期的な収支計画を立てる際の参考にしてみてください。

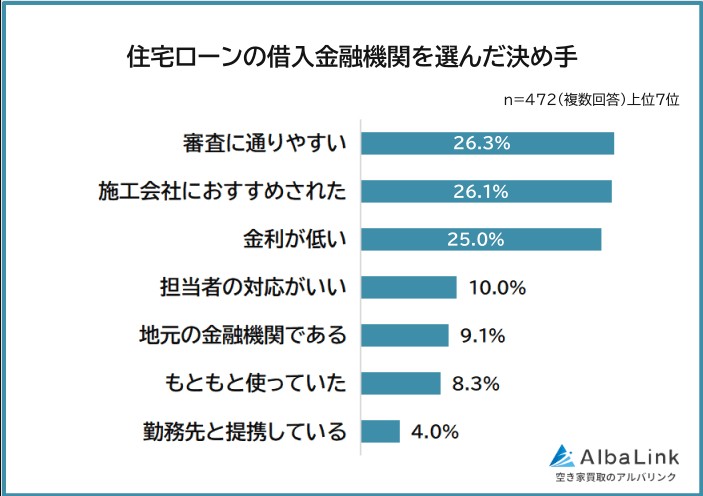

借入先の決め手、最多は「審査に通りやすい」

画像引用元:【住宅ローン経験者が選んだ金利タイプランキング】472人アンケート調査|株式会社AlbaLink

先述の住宅金融支援機構や銀行をはじめとした各金融機関など、住宅ローンには様々な借入先があります。ユーザーは借入先を決める際、どういったことを選定の判断材料にしているのでしょうか。

上位は拮抗した結果となっていますが、1位となった回答は「審査に通りやすい(26.3%)」です。

「いろいろな銀行と話をしたが、当時22歳と若く、住宅ローン契約を結べた銀行が、ひとつしかなかった(20代・男性)」「候補だった銀行に断られて、審査の通りやすい銀行にしました(40代・女性)」といった声が多く聞かれるように、そもそも選択肢があまりなかったという現実が透けて見えます。

「収入が安定していない」「健康面に不安がある」「年齢が高い」といった事情を抱える人にとってもそれは同じで、住宅ローンを借りられるかどうかという入り口が最初で最後の関門となるケースも多いようです。

賃貸経営における資金調達でも同様に、提携ローンやキャンペーン金利に頼るだけでなく、複数の選択肢を比較することが、長期的な利益を守るポイントです。

施工会社のおすすめや金利で選ぶ人もほぼ同率

次点は26.1%の「施工会社におすすめされた」です。

「当時はあまり住宅ローンに関する知識がなく、契約までの期間も短かったため、住宅販売業者から紹介された金融機関にて契約を結んだ(30代・男性)」「分譲マンションからの指定だったから(40代・女性)」など、販売会社やハウスメーカー・工務店が提携している金融機関と契約するパターンが多いようです。提携先となれば審査にも通りやすく、キャンペーン金利などの優遇も受けることができます。

しかしながら、「住宅販売会社と提携していた銀行のため決めました。ただし繰り上げ返済時の対応が悪かったのと、途中で金利が変わったこともあり、借り換えしました(50代以上・男性)」といった声もあるように、すすめられた金融機関や提携している金融機関だからといって、自分に最適がどうかはわかりません。後悔しないように、ある程度の知識を身に付けておくことは必要です。

「金利が低い」ことを選択の判断材料にした人は25.0%という結果に。

「3社見積りをして、最も低い金利だった。ほとんどインターネット上で手続きができたのも良かった(40代・女性)」など、住宅ローンに対してある程度の知識があり、自分から情報を取りにいける人の選択肢となる傾向が高いようです。

シンプルな分、比較検討がしやすく、実利的なメリットも大きいのが「金利」の魅力です。

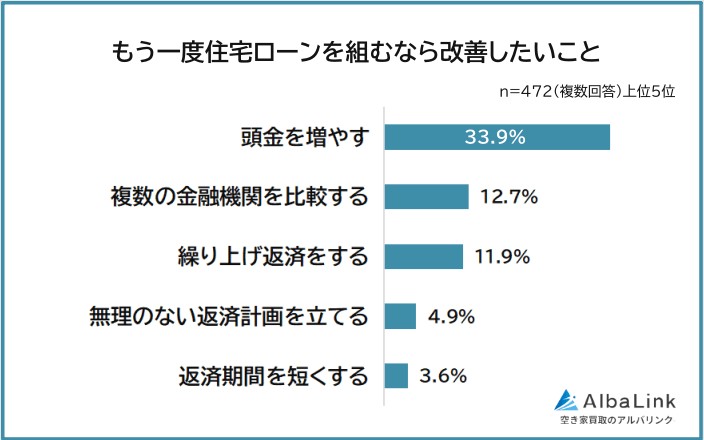

もう一度住宅ローンを組むとしたら何を改善したい?

画像引用元:【住宅ローン経験者が選んだ金利タイプランキング】472人アンケート調査|株式会社AlbaLink

最後に、住宅ローン経験者へ「もう一度住宅ローンを組むなら改善したいこと」を質問したところ、約3人に1人にあたる33.9%で「頭金を増やす」が最多となりました。

頭金を少なくすることで初期費用を抑えられるというメリットは確かにあるのですが、「頭金の割合を増やし、利息分を減らしたい(50代以上・男性)」というように、返済が進むにつれて、その返済額の大きさに後悔する人も少なからずいるということが浮き彫りになりました。

11.9%で3位となった「繰り上げ返済をする」も根本は同じです。

「金利が上がる前に繰り上げ返済をしたほうが良いと思った(40代・女性)」「手元にまとまったお金を残しておき、ローン開始後、早めに繰り上げ返済することです。必ず効果があります。返済期間が短縮され、かつ返済の金利相当分の割合が小さくなるため、早く返済できます(50代以上・男性)」など、繰り上げ返済を早めに行うことで、返済期間の短縮、利息負担や総返済額の削減というメリットは、実際に返済を経験してきた人たちならではの声には重みがあります。

2位の「複数の金融機関を比較する(12.7%)」も参考にしたいポイントのひとつです。

「自分たちで金融機関を探します。言われるがまま契約したので、もっと自分達にあった金融機関があったなと後悔しております(20代・女性)」というように、住宅ローンの知識がないばかりに販売会社の言いなりになってしまった、という声は少なくありません。

また、ネット銀行の方がメガバンク等に比べて低金利に設定されていることが一般的なのですが、そうした知識を持ち合わせていなかったケース散見されました。そのため「ネット銀行も含めて、もっと金利の安い金融機関がないか確認すればよかったと思います(40代・女性)」といった声が多くなることも納得です。

頭金を増やすという声は、賃貸経営における初期投資の考え方にも通じます。物件購入時にどこまで自己資金を投入するかは、将来の収益性に大きく影響するので注意が必要です。

住宅ローン選びで後悔しないために今からできること

住宅ローンの金利タイプで最も多かったのは「変動金利」で、全体の57.0%を占めました。「少しでも返済額を抑えたい」と考える人が多く、借入時の金利水準が選択に大きく影響していることが伺えます。一方で、27.3%を占めた『全期間固定金利』は、返済額が最後まで変わらない安心感を求める層に支持されています。

「固定金利期間選択型」は12.7%と少数派ながら、教育費など将来の支出に備えた柔軟な返済計画が評価されているようです。

借入期間は「~35年」が67%と最多で、月々の返済による負担を軽減しつつ、日々の暮らしにゆとりをもたせる傾向が明らかになりました。

住宅ローンの借入先を決めた理由は「審査に通りやすい」が最多となり、利用者の多くが選択肢の限られた中で判断している実態も浮き彫りになりました。

さらに「もう一度住宅ローンを組むなら頭金を増やす」「金融機関をもっと比較する」といった後悔の声も多く、事前の情報収集の重要性が改めて示されています。

住宅ローン経験者の選択や後悔の声には、賃貸経営に役立つヒントが詰まっています。

次の借入や資金計画を検討する際は、複数の金融機関を比較し、長期的な視点で返済プランを立てるようにしましょう。情報収集と計画が、安心できるローン選びの第一歩です。

※この記事内のデータ、数値などに関する情報は2025年12月9日時点のものです。

取材・文/御坂 真琴

ライタープロフィール

御坂 真琴(みさか・まこと)

情報誌制作会社に25年勤務。新築、土地活用、リフォームなど、住宅分野に関わるプリプレス工程の制作進行から誌面制作のディレクター・ライターを経てフリーランスに。ハウスメーカーから地場の工務店、リフォーム会社の実例取材・執筆のほか、販売促進ツールなどの制作を手がける。